Uma das principais dificuldades dos traders é realizar o lucro no momento certo. Será que devo apertar o stop e embolsar o lucro ou deixar correr mais folgado para não sair da operação antes da hora?

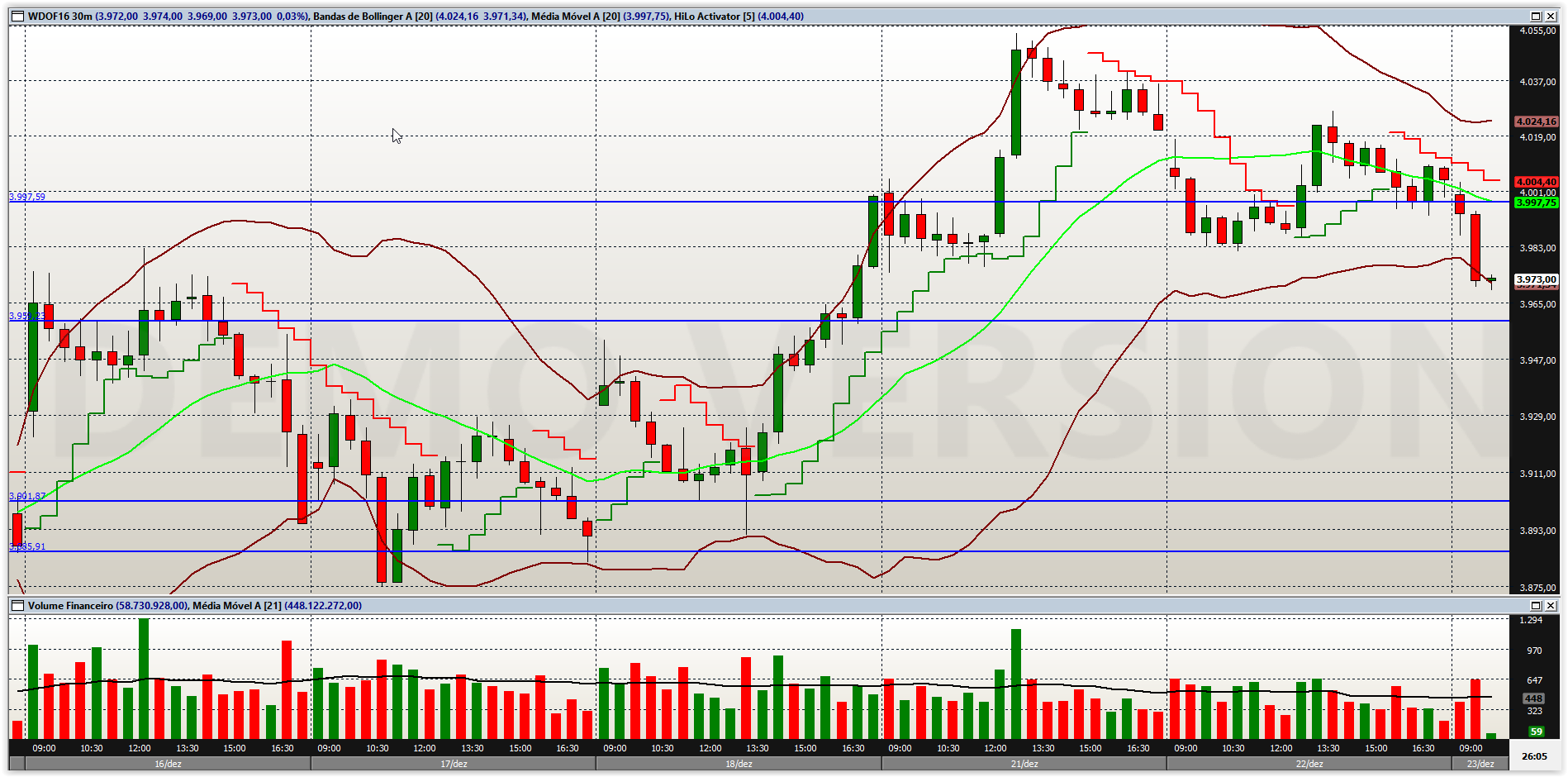

Quando o mercado está direcional, isso se torna mais fácil. A grande dificuldade é quando a tendência não está bem definida, com movimentos erráticos frequentes. A tática da realização parcial permite uma menor exposição ao risco e uma menor carga de estresse em cenários indefinidos.

Antes de mais nada, vamos lembrar conceitos básicos para ser um trader bem-sucedido:

1) Lucro bom é o lucro no bolso.

2) Corte as perdas o quanto antes. O primeiro prejuízo é sempre o menor.

Ninguém sabe o que vai ocorrer no mercado nem no prazo de uma hora, quanto mais no prazo de dias ou semanas. O trader que diz que consegue acertar o fundo e o topo com regularidade é uma farsa. Isso não é possível.

E, se alguém pudesse prever o futuro, usaria esse dom em algo ainda mais rentável, como os seis números da mega-sena.

Partindo do princípio de que ninguém consegue prever o futuro, é sábio garantir sempre o lucro de uma parte da operação. Alguns trades famosos mundialmente dizem que a razão de seu sucesso é sair da operação sempre cedo demais. Muitas vezes, o trader iniciante acerta, inclusive, mais do que erra, mas realiza rapidamente demais o lucro (e até aí nada muito danoso) e demora muito para realizar o prejuízo. Isso, sim, pode ser fatal.

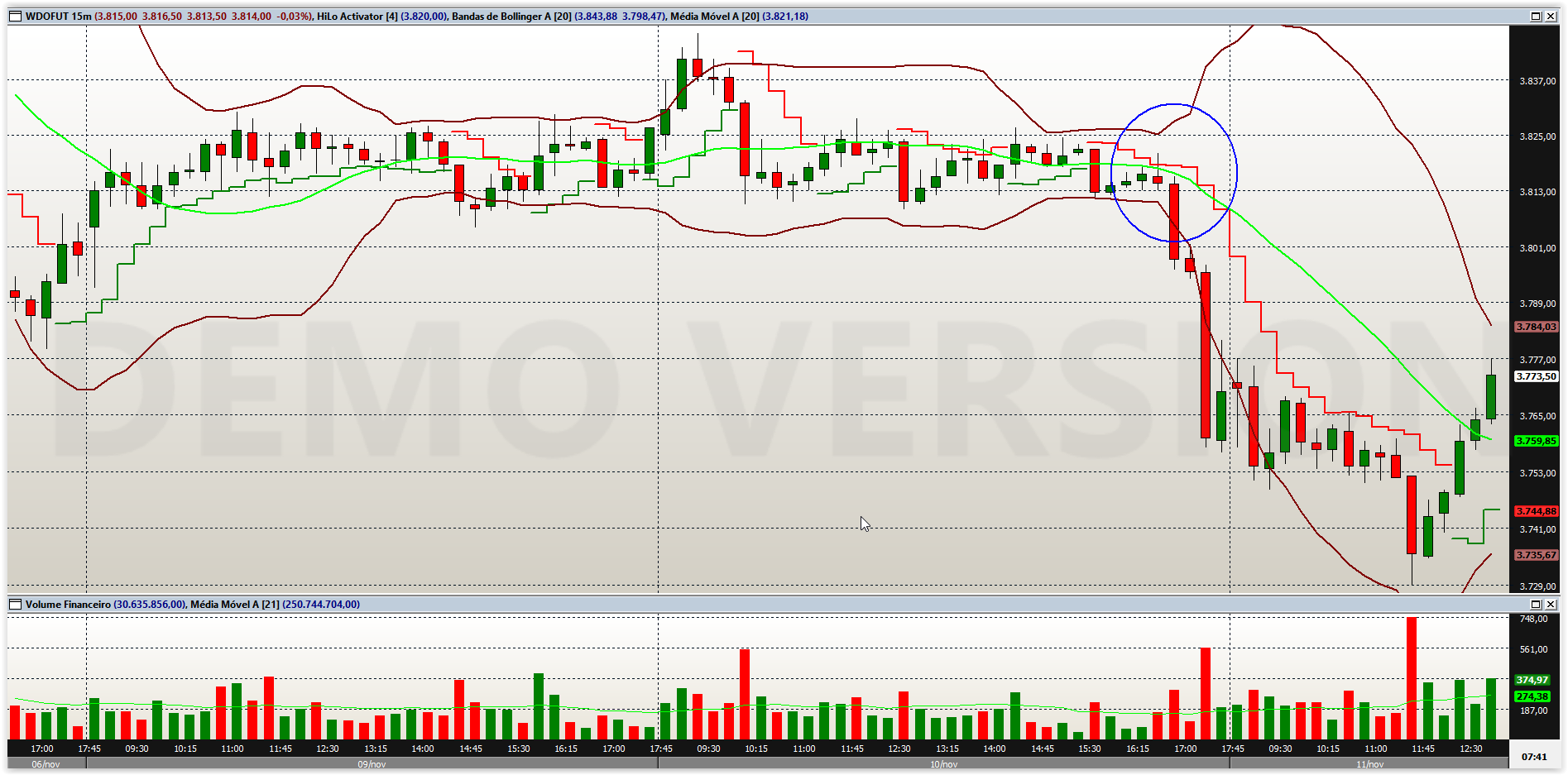

Realizar parte da posição quando atingir um objetivo inicial ajuda a lidar com esse problema. Pode ser a venda de 50% ou 70% da posição inicial e manter a posição restante para aproveitar um movimento mais amplo. Eu realizo 50% da minha posição. Quando já consigo realizar parte da posição, o stop da posição restante pode ficar no ponto de entrada. Na pior das hipóteses, o trader sai com lucro em parte da posição e, no restante, sai no empate. Quando realizo parte da posição por ter atingido meu objetivo inicial, costumo dizer que "o trade não dá mais errado".

É fundamental não deixar uma operação vencedora se tornar perdedora. O lucro deve ser realizado. Sair da posição antes do tempo é muito melhor que depois do tempo. E nunca deixe uma operação que tenha atingido seu objetivo inicial voltar a ter prejuízo.

O trader também pode realizar o restante da posição ao atingir o segundo objetivo. Os objetivos podem ser traçados a partir de suportes e resistências importantes ou secundárias, de projeções e retrações de fibonacci, médias móveis, bandas de bollinger, gaps.

Particularmente eu uso uma relação risco x retorno de 1 para 1 para definir onde será minha realização parcial. Se entrei numa compra de uma ação a R$ 10 e meu stop está em R$ 9, meu objetivo inicial (ou realização parcial 1) será em R$ 11,. Isso significa que eu tenho um risco de perder R$ 1, e potencial de ganhar inicialmente R$ 1. Gosto de realizar parcialmente o quanto antes para zerar o risco. A partir deste ponto em que o trade não pode mais dar errado eu apenas vou ajustando os stops da posição restante e surfando a longa onda. Às vezes o mercado quer nos entregar muito mais do que o nosso objetivo inicial, por isso eu mantenho uma parte da posição em aberto. Muitos traders usam uma relação risco x retorno de 2 para 1, ou seja, se comprei a R$ 10, e meu stop está em R$ 9, meu objetivo ficaria em 12 (risco de perder R$ 1 e potencial de ganhar R$ 2)

Para operar dessa forma, é fundamental manter escritos e ao seu alcance os planos de entrada e saída com todas as possibilidades. Se fizer tal movimento vou agir desta forma, se fizer aquilo eu agirei daquela outra maneira. Rigidez militar para seguir o plano inicial. Esse plano foi feito de cabeça fria, longe do burburinho do pregão, sem as dicas e os trombeteiros dos fóruns que só acertam. Não acreditem neles. Trader que nunca é stopado não existe.

A entrada numa operação normalmente é mais simples, mas ela também pode ser parcelada. Por exemplo: entrar com menos capital num rompimento de resistência e entrar com a posição restante num eventual pullback (movimento de retorno ao ponto de entrada), no caso de operações de curtíssimo prazo. Lembrar que o pullback pode não ocorrer, então estaria garantida a entrada no rompimento com metade do planejado.

Muitos traders também têm dúvidas se esperam o fechamento do pregão ou entram assim que seu set-up acontecer. Mais uma vez a tática dos múltiplos lotes pode solucionar essa questão. Entra-se com parte do capital na hora em que o set-up for atingido, e com o capital restante mais perto do fechamento do pregão.

Para finalizar, ressaltamos que consistência é o mandamento. Pequenos lucros somados no longo prazo resultam em grandes lucros!

Se você gostou do artigo, não esqueça de deixar seu like, ele nos ajuda a saber que tipo de conteúdo devemos continuar produzindo.