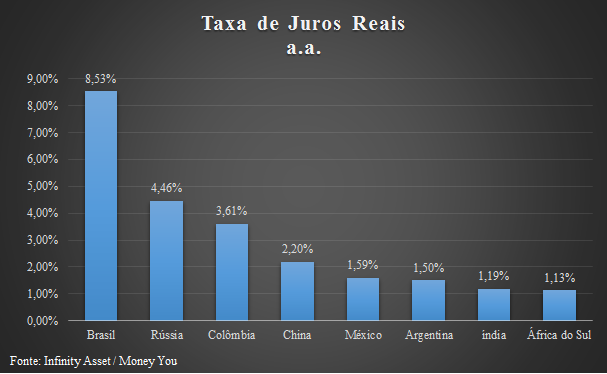

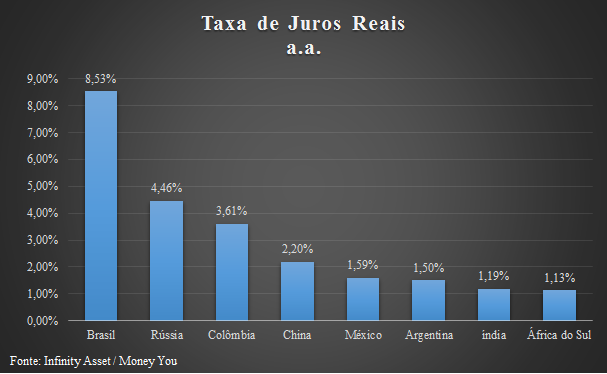

Não é nenhuma surpresa que nesse momento o Brasil se

encontra com a maior taxa de juros real do mundo, deixando o segundo colocado

bem para trás. Em novembro de 2016, as maiores taxas reais de juros do mundo, descontando

pela inflação esperada para os próximos 12 meses, foram:

Diversos

são os motivos abordados por economistas sobre a elevada taxa de juros no

Brasil, passando pela alta dívida pública brasileira, pela baixa poupança

doméstica..., além das questões microeconômicas. A ideia desse artigo não é

adentrar a fundo sobre essas razões, mas sim entender o que devemos fazer com

os nossos investimentos, dado que temos os maiores juros reais do mundo.

A

atual diretriz do Banco Central (BC), através da figura de Ilan Goldfajn, da muito mais importância ao controle da inflação do que a gestão anterior e

manteve a taxa Selic em 14,25% a.a. enquanto as projeções de queda da inflação

não se confirmavam. A partir do momento em que a convergência ficou clara, o BC

começou o processo de queda das taxas de juros, adotando reduções de 0,25% p.p.

nas últimas duas reuniões.

Atualmente

(Relatório Focus 09/12/2016), a mediana das expectativas aponta uma inflação de

4,88% para os próximos 12 meses e 4,90% para o fechamento do ano de 2017, indicando

um valor bem próximo do centro da meta de inflação (4,5%). Nos meses de outubro

e novembro de 2016, a inflação veio abaixo das estimativas e foram as menores do

século XXI para os respectivos meses. Esses números dão indicativos que a taxa

básica de juros tem espaço para cair, podendo chegar até 10,50% a.a. no final

do ano de 2017, segundo o mesmo relatório Focus.

Caso

a inflação do ano de 2017 feche em 4,9% e a Selic em 10,5%, teremos uma taxa de

juros real de aproximadamente 5,3% no final do ano. Caso no final do ano de

2017 a previsão de inflação para 2018 esteja ainda em 4,5%, a taxa de juros

real ex ante giraria em torno de 5,75% (bem abaixo dos 8,53% que vemos no

gráfico acima).

O mercado já precificou

parte da queda dos juros no curto prazo, tanto que podemos observar os títulos

do tesouro Prefixado com taxas de compra em torno de 11,5%/12% ao ano e os

títulos de do tesouro IPCA+ com taxas de compra em torno de 6% a.a.+ IPCA.

Porém, o mercado ainda não precificou por completo todo esse movimento.

Levando em consideração

os pontos comentados e as expectativas futuras, vejo um cenário de inflação a

4,5% e taxa básica de juros em 10% no médio prazo (3 a 5 anos), o que

resultaria em uma taxa real de juros em torno de 5,25%. Colocando uma banda de

+- 1% p.p. para a taxa básica de juros e de +- 0,5% p.p. para a taxa de juros

real, opções prefixadas que estejam pagando, para o médio prazo, pelo menos 11% ao

ano de taxa nominal ou 5,75% de taxa real ainda estão bem atrativas.

Vale lembrar que a

tendência de queda deve ser ainda maior no longo prazo, tornando os títulos

mais longos uma ótima opção.

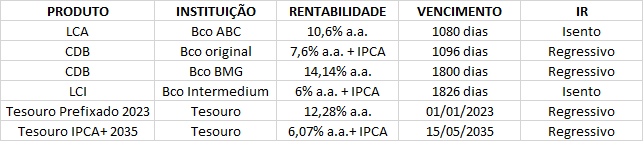

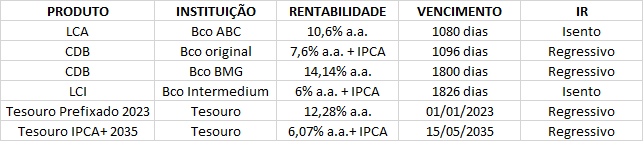

Segue abaixo as taxas de

alguns produtos que estão bem interessantes hoje (15/12/2016):